Establecer la residencia fiscal en Andorra se ha convertido en una opción cada vez más atractiva, debido al entorno favorable que constituye el Principado en términos de impuestos.

Andorra ofrece un sistema fiscal competitivo y transparente, lo que lo convierte en un destino ideal para empresarios, inversores y profesionales que buscan optimizar su carga tributaria: a día de hoy, es la única jurisdicción del mundo que, contando con un marco fiscal plenamente homologado con la UE y la OCDE, no tiene tipos impositivos directos superiores al 10%.

La fiscalidad de Andorra dispone de un marco jurídico que incluye las figuras esenciales de los sistemas tributarios convencionales, pero incorpora diferentes singularidades que le otorgan una ventaja competitiva frente a los países del entorno.

Tabla de contenidos

ToggleIRPF (Impuesto sobre la Renta de las Personas Físicas)

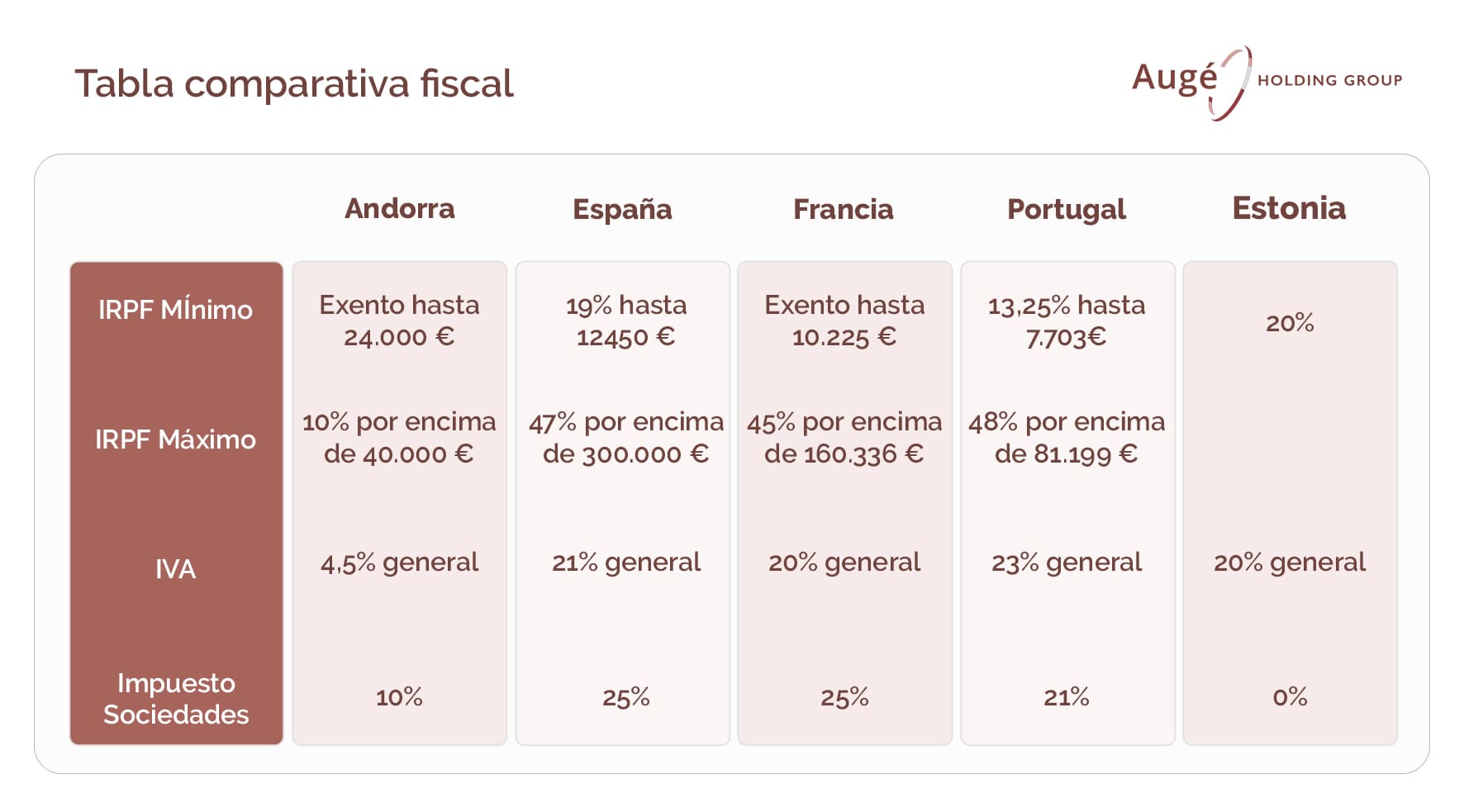

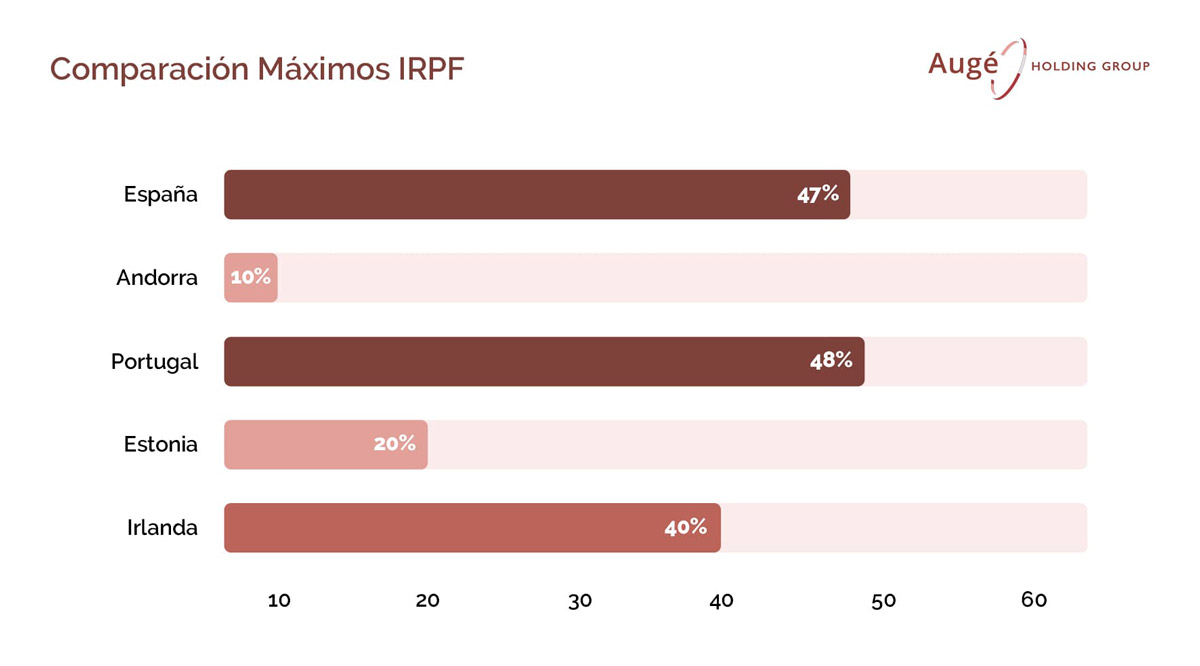

El IRPF, que grava la renta de las personas físicas residentes en el Principado mediante imposición directa, es uno de los tributos más atractivos para los residentes fiscales, ya que Andorra ofrece tipos impositivos significativamente más bajos que los países de su entorno.

El tipo impositivo general es del 10%, aunque hay que destacar que los primeros 24.000 euros de ingresos procedentes de rentas del trabajo, inmobiliarias y de actividades económicas están exentos de impuestos. Entre 24.000 y 40.000 euros se aplica una tasa reducida del 5% y solo a partir de 40.000 euros se aplica la tasa completa del 10%.

Por otro lado, existen ciertas deducciones y bonificaciones para gastos específicos, como la distribución de dividendos a residentes fiscales en Andorra desde sociedades de nacionalidad andorrana, que está completamente exenta.

Dichos incentivos fiscales, entre otros, permiten reducir sustancialmente el “tipo efectivo” del impuesto, hecho que conjuntamente a la inexistencia de impuesto sobre el patrimonio y la inexistencia del impuesto sobre sucesiones y donaciones, inversiones en planes de pensiones y gastos familiares, convierten a Andorra en una jurisdicción homologada pero altamente competitiva en materia fiscal.

fuente Tax Foundation

Impuesto de Sociedades

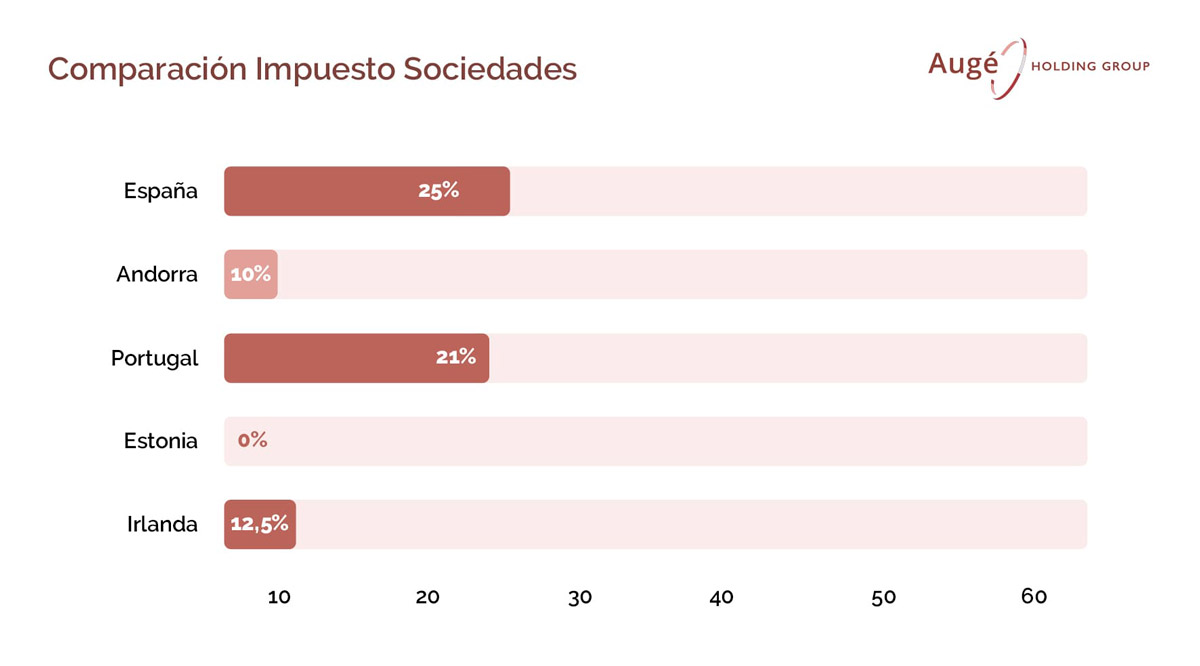

Se trata de un gravamen de imposición directa sobre los beneficios de las sociedades de nacionalidad andorrana, considerablemente bajo en comparación con el resto de países.

El tipo general es del 10%, aunque existen algunos incentivos fiscales que pueden reducir esta tasa, como la posibilidad de aminorar la base de tributación de la sociedad mediante remuneración de administrador por los servicios efectivamente prestados a la empresa (en tanto que los tramos exentos y bonificados del IRPF son inferiores al 10%, a diferencia de otras jurisdicciones donde la remuneración al administrador puede aumentar el impacto impositivo global).

Adicionalmente, en algunos sectores, existen beneficios para sociedades que cumplan ciertos requisitos, como es el caso de las sociedades dedicadas a la explotación internacional de propiedad intelectual desarrollada en el Principado. Estos incentivos fiscales pueden llegar a reducir la tributación por este impuesto hasta llegar a tipos efectivos del 2% sobre los beneficios,lo que supone una bonificación del 80%.

No podemos olvidar tampoco la multiplicidad de deducciones aplicables a la cuota de tributación, así como reducciones aplicables a la cuota de tributación por nuevas inversiones o contratación de nuevo personal (incentivos fiscales para dinamizar el tejido laboral y productivo).

Asimismo, el régimen “Holding”, permite a las sociedades andorranas (matrices puras) que participen en más de un 10% en una sociedad extranjera que haya tributado a un mínimo tipo impositivo del 4% de IS en origen, a gozar de una exención total del dividendo (estos requisitos también se entienden cumplidos si Andorra tiene suscrito un CDI con el país extranjero en el que se encuentra la sociedad filial).

fuente Tax Foundation

Analizamos como crear una sociedad holding en Andorra paso a paso: requisitos, costos, ventajas, consideraciones legales y fiscales.

Leer artículoImpuesto sobre la Renta de los No Residentes

El Impuesto sobre la Renta de los No Residentes (IRNR) afecta a las personas que obtienen ingresos en Andorra sin ser residentes fiscales. Este impuesto grava diferentes tipos de ingresos, como:

- Ingresos por alquileres: los no residentes que alquilan propiedades en Andorra deben pagar un 10% de impuestos sobre los ingresos generados por el alquiler.

- Ingresos por actividades económicas o servicios prestados en Andorra: se aplica un impuesto similar al 10% sobre cualquier actividad económica que genere ingresos dentro del país.

El IRNR sigue siendo competitivo en comparación con los impuestos que se aplican a los no residentes en otros países, lo que permite que las inversiones extranjeras mantengan una alta rentabilidad.

Además, la aplicación de Convenios para Evitar la Doble Imposición (CDI) reduce la casuística de aplicación de dicho precepto pues tienen superior jerarquía normativa.

Impuesto General Indirecto o IGI (el «IVA» Andorrano)

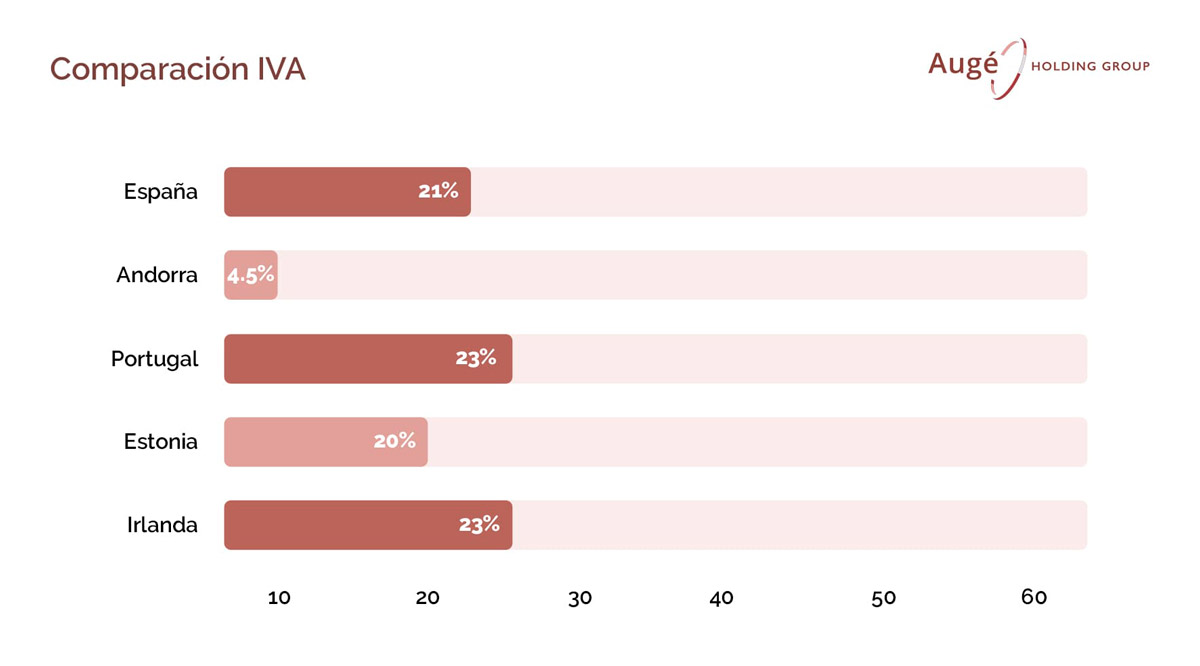

El Impuesto General Indirecto (IGI) es la versión andorrana del IVA, un gravamen de imposición indirecta que grava la entrega de bienes y la prestación de servicios en el Principado de Andorra.

La principal virtud del IGI respecto al IVA es la simplificación del modelo: el tipo impositivo general es del 4,5% y, como impuesto que grava el valor añadido, permite compensar las cuotas de impuesto soportadas y deducirlas de las repercutidas (se trata de un impuesto neutro para el empresario).

Además, existen tipos reducidos:

- El tipo reducido del 1% se aplica a bienes y servicios de primera necesidad, como los alimentos básicos.

- El tipo superreducido del 0%, que se aplica a los servicios sanitarios.

Por otro lado, existe un tipo incrementado de 9,5% para los servicios bancarios y financieros.

En comparación con otros países europeos, en los que el IVA se sitúa entre el 20% y el 25%, el IGI se posiciona como una ventaja competitiva importante para consumidores y empresas.

fuente Tax Foundation

Impuesto sobre las Transmisiones Patrimoniales (ITP)

El Impuesto sobre las Transmisiones Patrimoniales (ITP) grava la compra-venta de bienes inmuebles y derechos reales en Andorra. Este impuesto tiene un tipo impositivo de entre el 4% y el 4,5% (en función de si se trata de una persona física o jurídica) , que se aplica sobre el valor de la transacción.

El ITP es una de las principales cargas fiscales que los compradores de bienes inmuebles deben tener en cuenta, pero sigue siendo inferior a la media de otros países europeos, donde este impuesto puede alcanzar el 8-10%.

¿Qué impuestos existen en Andorra pero no en España?

A pesar de su sistema fiscal simplificado, Andorra cuenta con algunos impuestos específicos que no se encuentran en España. A continuación, detallamos los más importantes.

Impuesto sobre la Propiedad Inmobiliaria Construida

Este impuesto se aplica a los propietarios de bienes inmuebles construidos en Andorra. La tasa varía según la localidad y el valor del inmueble, pero en general, se trata de un impuesto bajo en comparación con el Impuesto sobre Bienes Inmuebles (IBI) en España.

Impuesto de Radicación o Ubicación de Actividades Comerciales

Este es un impuesto específico para las empresas que desarrollan actividades comerciales en Andorra. Se calcula en función de la superficie del local comercial y la actividad realizada y su finalidad es contribuir al desarrollo de las infraestructuras locales.

Impuesto sobre las Plusvalías en las Transmisiones Patrimoniales Inmobiliarias (PLV)

Este impuesto grava la ganancia obtenida por la venta de un bien inmueble. La tasa impositiva depende del tiempo que el propietario haya tenido en posesión el inmueble, quedando exenta si la propiedad ha sido mantenida por más de 10 años. En cualquier otro caso, oscila entre el 1% y el 15%, reduciéndose de forma progresiva a medida que pasa el tiempo.

Impuesto Tradicional de Fuego y Lugar

Este es un impuesto tradicional que se paga por cada hogar establecido en Andorra. Se trata de una tasa más simbólica que gravosa y solo lo abonan los residentes en una parroquia concreta cuya edad esté entre 18 y 65 años.

Impuesto sobre las Viviendas Vacías (IHB – impost sobre els habitatges buits)

El IHB tiene como objetivo reducir el número de propiedades vacías incentivando su alquiler o venta. Se aplica a aquellos propietarios que no utilicen sus viviendas durante un periodo de al menos un año y se calcula en función de la superficie útil de la vivienda, pudiendo alcanzar los 50€/m2.

¿Qué es la doble imposición y cómo evitarla?

La doble imposición ocurre cuando una persona o empresa debe pagar impuestos en dos jurisdicciones fiscales por la misma renta. Para evitar este problema, Andorra ha firmado Convenios de Doble Imposición (CDI) con varios países, incluyendo España, Francia y Portugal. Estos acuerdos permiten que los residentes fiscales de Andorra no tengan que pagar impuestos adicionales en sus países de origen por los ingresos obtenidos en Andorra.

Además, desde 2009 Andorra se adhiere a las normativas internacionales sobre intercambio de información fiscal, lo que garantiza la transparencia y la cooperación entre países para evitar el fraude fiscal.

Analizamos el convenio de doble imposición España – Andorra, características y vigencia

Leer artículo

¿Por qué elegir Andorra frente a otros sistemas tributarios?

El Principado de Andorra destaca por un sistema fiscal transparente y favorable, que ofrece interesantes beneficios tanto a personas físicas como jurídicas frente a otros países de su entorno:

- Tipos impositivos bajos: tanto a nivel personal como corporativo, los tipos impositivos en Andorra son considerablemente inferiores a los de la mayoría de países europeos.

- Incentivos fiscales: Andorra ofrece incentivos específicos para empresas tecnológicas e innovadoras, lo que convierte al país en un polo atractivo para el emprendimiento.

- Convenios de Doble Imposición: la firma de CDI con múltiples países asegura que los residentes fiscales no sufran de una carga fiscal innecesaria en otros países.

- Alta calidad de vida: además de sus ventajas fiscales, Andorra ofrece un entorno seguro, con una excelente calidad de vida y acceso a servicios de primera calidad.

Si estás considerando establecer tu residencia fiscal o iniciar una empresa en Andorra, este país ofrece una combinación única de ventajas fiscales y calidad de vida, haciendo que sea una opción muy atractiva para optimizar tu situación tributaria.

Una pregunta frecuente es ¿cuántos impuestos se pagan en Andorra? Y ¿Cómo puedo optimizar mi patrimonio? Pues bien, a continuación, exponemos un simple cuadro muy ilustrativo del ahorro fiscal y las ventajas de crear una sociedad en Andorra.

Ejemplo de impuestos de una empresa con una facturación anual de 600.000 €, con un beneficio neto de 50.000 € y que decide repartir dividendos por beneficios de años anteriores por un valor de 80.000 €. En la siguiente tabla de impuestos comparativos entre España y Andorra, mostramos el ahorro que supondría para el empresario llevar a cabo su negocio desde el Principado:

| IMPUESTO | TIPO ESPAÑA | TIPO ANDORRA | ESPAÑA | ANDORRA | DIFERENCIAL |

| Impuesto de Sociedades | 25% | 10% | 12.500 | 5.000 | 7.500 |

| IVA / IGI | 21% | 4,5% | 126.000 | 27.000 | 99.000 |

| Dividendos | 19%-23% | exento | 8.000 | 0 | 8.000 |

| TOTAL | N/A | N/A | 146.500 | 32.000 | 114.000 |

Observamos una abismal diferencia respecto a España pese a que sí se pagan impuestos en Andorra. Nuestro equipo de expertos fiscalistas podrá asesorarle y ayudarle a diseñar una estrategia fiscal que pueda ayudarle a optimizar su negocio en Andorra.