En los últimos años, Andorra se ha convertido en un destino fiscal cada vez más atractivo y, por eso, cada vez más personas o empresarios buscan ser residentes en Andorra.

Este pequeño principado ofrece un régimen impositivo favorable, con un IRPF máximo del 10% y un Impuesto de Sociedades del 10%, lo que lo posiciona como una de las opciones más competitivas de Europa. Además, Andorra no aplica impuestos sobre el patrimonio ni sobre sucesiones, por lo que es el lugar ideal para quienes buscan optimizar sus ingresos y proteger su patrimonio.

Además, la diversidad de perfiles interesados en la residencia fiscal en Andorra cada vez es más amplia. Desde empresarios y emprendedores que buscan establecer sus negocios en un entorno fiscalmente favorable, hasta profesionales independientes, inversores o jubilados que desean beneficiarse de su baja carga fiscal y mejorar su calidad de vida.

Andorra también atrae a familias y deportistas de élite, que valoran su seguridad, servicios de salud de calidad y su entorno natural. Así, Andorra se presenta como una opción estratégica para aquellos que buscan mejorar su situación fiscal y personal.

Tabla de contenidos

Toggle¿Qué es la residencia fiscal?

La residencia fiscal es el estatus legal que determina en qué país una persona o empresa está obligada a pagar impuestos sobre sus ingresos y bienes. Se define según factores como el número de días que esta persona pasa en un país, la ubicación de su centro de intereses económicos o su domicilio habitual.Ser residente fiscal en un país implica que se deben cumplir sus obligaciones tributarias, lo que incluye la declaración y pago de impuestos.El estatus de residencia fiscal puede cambiar si se cumplen los requisitos de otro país, lo que podría generar beneficios o ventajas fiscales.

¿Qué tipos de permiso de residencia hay en Andorra?

Antes de empezar a detallar los requisitos para obtener la residencia fiscal en Andorra, debemos diferenciar dos conceptos que a menudo suelen confundirse: la residencia administrativa y la residencia fiscal. La residencia administrativa es otorgada por las autoridades competentes en materia de inmigración; en cambio, la residencia fiscal no es adquirida paralelamente sino que se consolida una vez cumplidos una serie de requisitos recogidos en la legislación tributaria vigente.

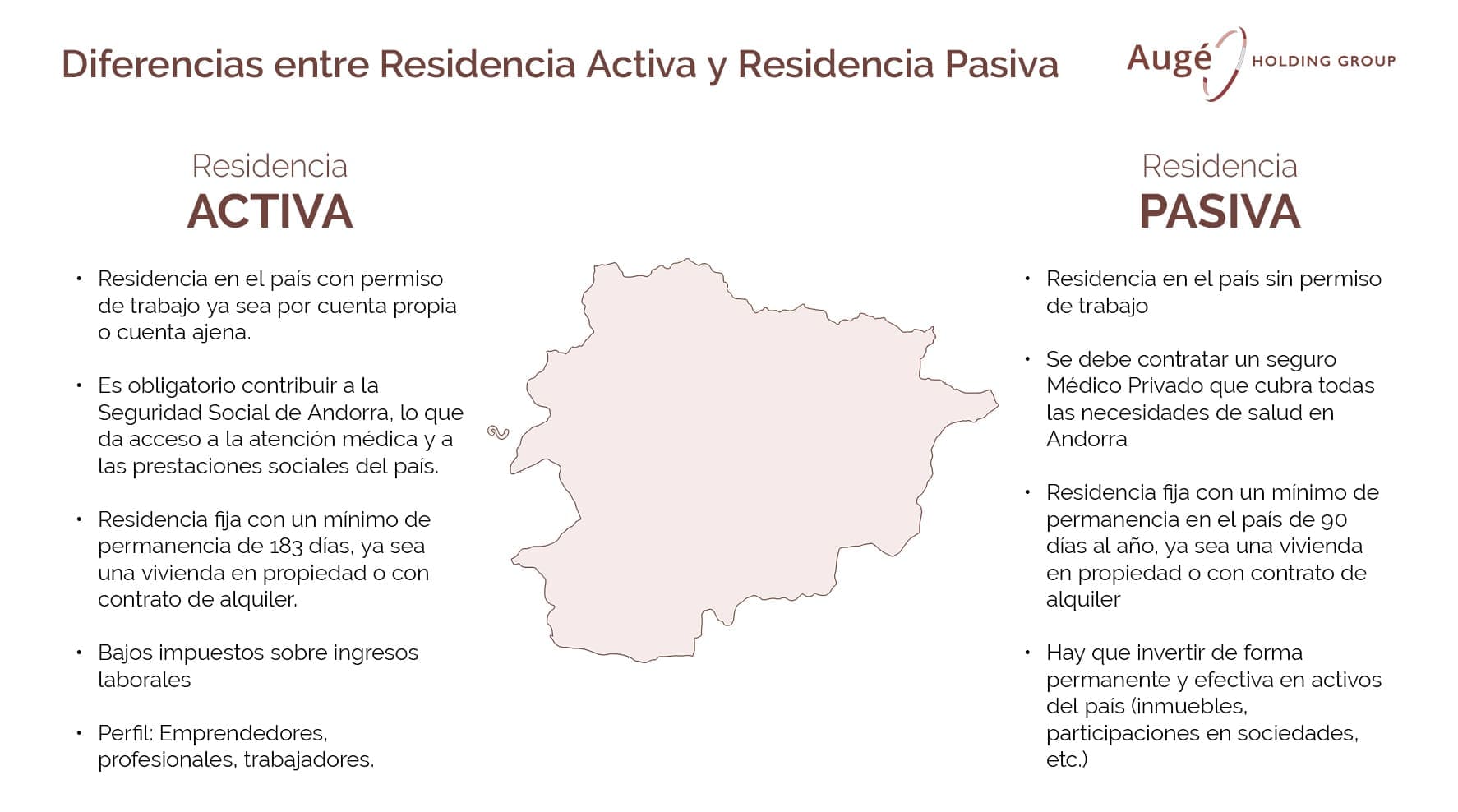

Existen diferentes modalidades para obtener la residencia administrativa, que podemos agrupar en residencia activa o residencia pasiva.

Residencia activa

Dentro de la residencia activa se incluyen los trabajadores por cuenta ajena y los autónomos o emprendedores.

La residencia de trabajo (o por cuenta ajena) se obtiene mediante un contrato de trabajo. Esta tipología de residencia exige vivir en Andorra y desarrollar el trabajo in situ en el país

También podemos encontrar la residencia por cuenta propia, que exige el desarrollo de una actividad económica mediante la creación de una sociedad en Andorra. En este caso, la presencia que se requiere es de 183 días repartidos a lo largo de un año natural y un depósito de 50.000 euros ante el Regulador Financiero Andorrano(AFA), que puede realizarse ante cualquier banco de Andorra.

Esta modalidad se asemeja a la figura del autónomo en España. Es importante tener en cuenta que se requiere ser administrador de la empresa, tener más de un 34% de las participaciones de la misma y cotizar a la seguridad social andorrana. En definitiva, se trata del modelo por excelencia para desarrollar un negocio en Andorra.

Residencia pasiva

Dentro de la residencia pasiva podemos encontrar a los jubilados, a personas con ingresos pasivos o emprendedores. También se conoce como residencia no lucrativa, y requiere realizar una inversión en el territorio de 600.000 euros en bienes inmuebles, participaciones de una sociedad andorrana o invertir en productos financieros, a los que se debe deducir un depósito de 47.500 euros ante el Regulador Financiero Andorrano (AFA) y una suma de 9.500 euros por cada persona a cargo. Para esta tipología, solo se exige residir en Andorra 90 días al año.En general, dado que la residencia pasiva no contempla realizar ninguna actividad económica, suele estar indicada para aquellas personas que estén ya retiradas y deseen gestionar su patrimonio desde Andorra, pudiendo así beneficiarse parcial o totalmente de las ventajas de ser residente en en el principado.

Analizamos el concepto de residencia pasiva en Andorra: documentación necesaria, requisitos, inversiones. En Augé podemos ayudarte a conseguirla

Leer artículoRequisitos para cambiar el domicilio fiscal a Andorra

Los criterios para considerar a una persona residente fiscal en Andorra, se rigen por las normas generales de la OCDE, homologadas en el Principado y debidamente recogidas en la ley del IRPF de Andorra.

Entre los requisitos podemos encontrar ciertos criterios de elegibilidad y reunir la documentación necesaria para su gestión.

Criterios de elegibilidad

La legislación establece que una persona será considerada residente fiscal en Andorra si cumple los siguientes tres puntos.

- Si resides más de 183 días en el país, teniendo en cuenta que también se computan los días en los que se viaja a otros territorios.

- Tu centro de intereses económicos se encuentra ubicado en Andorra, es decir, tus mayores ingresos económicos proceden del principado.

- Tu núcleo de intereses familiares o tu centro de intereses vitales en caso de estar casado están en el país, o bien tienes personas a tu cargo en Andorra.

Documentación necesaria

Hay ocho categorías diferentes de datos que debes recabar antes de pedir la residencia en Andorra.

- Formulario de solicitud de residencia fiscal, en la Agencia de Migración de Andorra.

- Prueba de residencia en Andorra, algo que certifique tu domicilio en este país, como un contrato de alquiler o la escritura de una propiedad. Este documento demostrará que resides en Andorra más de 183 días al año.

- Pasaporte válido, que debe estar en regla y con una validez mínima de seis meses desde la fecha de entrada en Andorra.

- Justificante de ingresos, para demostrar que cuentas con los medios suficientes para vivir en el país. Esto puede incluir:

- Extractos bancarios de tus cuentas en Andorra o en el extranjero.

- Documentación de ingresos como recibos de salarios, rentas o cualquier fuente de ingresos que recibas. Si eres propietario de una empresa también deberás presentar certificados de beneficios o una declaración de ingresos.

- En algunos casos, requerirán un saldo mínimo en una cuenta bancaria andorrana para demostrar que puedes sostenerte económicamente en el país.

- Seguro médico que cubra tus necesidades, ya sea privado o público, si estás registrado en la Caja Andorrana de la Seguridad Social.

- Certificado de antecedentes penales de tu país de origen y de Andorra. Este documento debe estar legalizado y con la Apostilla de La Haya y no puede tener una validez superior a tres meses desde su emisión.

- El formulario 720, un formulario para declarar activos en el extranjero, que debe presentarse ante las autoridades fiscales de Andorra. Si eres residente fiscal en Andorra, es posible que debas presentar información sobre tus activos y bienes en el extranjero.

- En muchos casos se puede requerir el certificado de no residencia fiscal en tu país de origen, para demostrar que ya no eres considerado residente fiscal allí.

¿Cómo es el proceso administrativo para solicitar la residencia fiscal?

Solicitar la residencia fiscal en Andorra es un proceso formado por varios pasos, desde la recolección de documentación hasta la presentación de la solicitud ante las autoridades andorranas. A continuación, te detallamos el proceso administrativo paso a paso.

Cómo presentar la solicitud paso a paso

Una vez que hayas recopilado todos los documentos necesarios para solicitar la residencia en Andorra, deberás presentar la solicitud ante el departamento de migración del Gobierno de Andorra, que es la entidad encargada de procesar todas las solicitudes de residencia. Puedes hacerlo de dos formas:

- Solicitud online: a través del portal oficial del gobierno de Andorra, aunque en algunos casos, pueden requerir que te presentes físicamente para completar algunos trámites.

- Presentación física: en las oficinas del departamento de migración en Andorra la Vella, donde entregarás toda la documentación comentada anteriormente junto con el formulario debidamente cumplimentado.

Plazos estimados para obtener la residencia

El proceso para obtener la residencia en Andorra puede variar en función del tipo de residencia que solicites y de los detalles específicos de tu situación personal, como la cantidad de documentación requerida y si tienes que presentar alguna prueba adicional, aunque, en general, la evaluación de la solicitud puede tomar entre 4 y 6 semanas. Los plazos estimados para los distintos tipos de residencia en Andorra son:

- Residencia fiscal activa (trabajadores y empresarios): 2-4 meses.

- Residencia pasiva (inversores y pensionistas): 3-6 meses.

- Residencia por inversión (golden visa): 2-3 meses.

- Residencia para emprendedores (PYMEs y startups): 3-5 meses.

¿Cuál es el tiempo mínimo de residencia?

El tiempo mínimo de residencia en Andorra para ser considerado residente fiscal es de 183 días al año. Este es el criterio clave que determina si eres residente fiscal en Andorra o no, el umbral principal que define tu residencia fiscal, independientemente de si eres residente a tiempo completo o parcial.

Las personas que cuenten con una residencia activa, deben cumplir los 183 días mínimos de residencia en este país y, además, deberán estar dados de alta en la Caja Andorrana de la Seguridad Social (CASS)

Por otro lado, las personas que cuenten con una residencia pasiva, aunque no se encuentren trabajando activamente en Andorra, deben mantener una residencia física en el país de mínimo 183 días.

¿Qué ventajas fiscales tiene residir en Andorra?

Ser residente en Andorra te otorga ventajas fiscales que no tendrías en España, y es que los impuestos en Andorra son considerablemente más bajos que en muchos países europeos, lo que convierte al principado andorrano en un destino fiscal bastante atractivo. Con un IRPF máximo del 10%, un impuesto de sociedades del 10% y la ausencia de impuestos sobre el patrimonio y sucesiones, residir en Andorra permite una optimización fiscal significativa. Estas ventajas, junto con la alta calidad de vida, hacen de Andorra una opción ideal para empresarios e inversores.

Impuestos sobre la Renta

Los impuestos sobre la renta en Andorra tienen una tasa muy baja. El IRPF es considerablemente más bajo que en muchos otros países. La tasa máxima es del 10% sobre los ingresos personales, una de las cifras más bajas de Europa.

Además, aunque el tipo impositivo es bajo, el sistema de IRPF de Andorra es progresivo, aplicándose de la siguiente forma:

- Hasta 24.000 €: 0%.

- Entre 24.000 € y 40.000 €: 5%.

- A partir de 40.000 €: 10%.

Este sistema beneficia a quienes tienen ingresos moderados o altos, ya que el tipo impositivo no sobrepasa el 10%.

Impuestos sobre el Patrimonio y Sucesiones

No existe impuesto sobre el patrimonio en Andorra, lo que significa que no se grava directamente el valor de tus activos personales, como bienes inmuebles, inversiones financieras o cualquier otro activo.

En cuanto al impuesto sobre sucesiones y donaciones, Andorra también presenta ventajas, ya que no aplica un impuesto significativo en estos casos, lo que facilita la transmisión de bienes a herederos.

Beneficios para inversores y empresarios

Andorra ofrece ventajas fiscales para aquellos emprendedores que desean establecer una empresa o startups en el país. Los inversores o empresarios que residan en Andorra podrán beneficiarse del impuesto sobre sociedades del 10% y unos costes relativamente bajos a la hora de iniciar un negocio. Esto hace que Andorra sea un lugar muy competitivo para crear y gestionar empresas.

Además existen incentivos gubernamentales que fomentan la inversión extranjera, como exoneraciones fiscales y facilidades en la creación de nuevas empresas en sectores como el turismo, la tecnología y las finanzas.

Si eres residente en Andorra y tienes inversiones en el extranjero, como acciones o fondos de inversión, generalmente no estás obligado a pagar impuestos sobre esos activos en Andorra, ya que no existe un impuesto sobre el patrimonio ni una doble tributación sobre las inversiones internacionales.

Además, Andorra tiene acuerdos con algunos países para evitar la doble imposición, lo que facilita la optimización fiscal de las inversiones en otros países.

Coste de vida en Andorra vs España

En términos generales, Andorra tiende a ser un destino atractivo por sus beneficios fiscales y calidad de vida, aunque algunos aspectos del coste de vida pueden ser más altos que en muchas áreas de España.

Esto se debe, en gran medida, al coste de la vivienda, un bien “escaso” en Andorra, dada su baja extensión territorial, en comparación con otros países de Europa. En enero de 2024, el precio medio de compra del metro cuadrado alcanzaba los 4.582 euros, según datos de Idealista.

Por otro lado, la cesta de la compra puede tener un coste ligeramente superior al que tendría en España, aunque las diferencias no son muy significativas, mientras que productos más caros, como el tabaco o el alcohol sí son mucho más baratos, fundamentalmente por la ausencia de impuestos que gravan su precio.

Capítulo aparte merece el tema de la gasolina, que sigue siendo mucho más económica que en España, pese a la escalada de precios que marca la subida del crudo, lo que a su vez afecta al transporte, significativamente más económico que en España. También la compra y el mantenimiento del propio vehículo resultan más baratos que en el resto de la Península.

En definitiva, aunque determinados aspectos del coste de vida en Andorra lo conviertan en una opción más cara que España, las ventajas fiscales de las que disfruta el principado compensan esta diferencia y lo convierten en un destino más que recomendable para residir.

Descubre los requisitos legales para vivir en Andorra, el coste de vida y la calidad de vida del principado.

Leer artículo¿Puedo tener la residencia fiscal en Andorra y vivir en España?

Sí, es posible tener la residencia fiscal en Andorra y vivir en España, pero este escenario implica ciertos riesgos fiscales y condiciones legales que debes tener en cuenta para evitar problemas con la Agencia Tributaria española.

Puedes ser considerado residente fiscal en Andorra si cumples con los requisitos de residencia, que incluyen vivir más de 183 días al año en el país o tener la dirección efectiva de tu actividad económica en Andorra, es decir, que tu centro de intereses económicos y personales esté en Andorra.

El principal riesgo de vivir en España y tener la residencia fiscal en Andorra es que las autoridades fiscales españolas podrían considerar que realmente eres residente fiscal en España.

Esto sucedería si demuestran que tu centro de intereses económicos y familiares está en España, lo cual contradiría tu estatus fiscal en Andorra. Si se te consideran residente fiscal en España, deberías cumplir con las obligaciones fiscales españolas, lo que implica pagar impuestos sobre tus ingresos mundiales, sin importar donde los generes.

Para minimizar riesgos, asegúrate de tener pruebas claras de tu residencia en Andorra como documentos o contratos, y del lugar donde realmente se desarrollan tus intereses económicos y familiares. De lo contrario, podrías enfrentar problemas con la doble tributación y obligaciones fiscales en ambos países.

Esto mismo, es aplicable también en Francia o cualquier otro país cercano en el que quieras vivir teniendo la residencia fiscal en Andorra.